Privat: Blog

Im Areta Blog versorgen wir Sie mit interessanten und aktuellen Informationen sowie mit Hintergrundaspekten zu unseren Aktivitäten.

Facebook

LinkedIn

Zukünftige Renditen am Kapitalmarkt…

-„Real assets aim to deliver real returns“-

An „Alternativen Investments“ führt kein Weg vorbei. Wie aber sieht dieser Weg aus? Hier finden Sie harte Fakten sowie zahlreiche Hintergrundinformationen.

Was bringen die nächsten 30 Jahre?

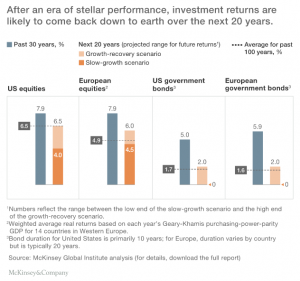

In den letzten 30 Jahren wurden Kapitalanleger durchaus verwöhnt. Mit amerikanischen und europäischen Aktien hat man im Schnitt laut einer Studie von McKinsey rd 8% durchschnittliche Performance pro Jahr erzielen können. Anleihen brachten im gleichen Zeitraum zwischen 5% – 6% pa.

Für die Zukunft sehen die Prognosen deutlich düsterer aus. Renditen in den herkömmlichen Anlageklassen wie Aktien und Anleihen haben einen direkten Zusammenhang zum Wirtschaftswachstum. Wächst die Weltwirtschaft insgesamt sehr rasch, sind erfahrungsgemäß die Renditen deutlich höher (so in den letzten 30 Jahren) als in Zeiten von niedrigem Wirtschaftswachstum. Aktuell gehen viele Experten davon aus, dass wir uns in einer Phase niedrigerer Wachstumsraten befinden. Dies bestätigen uns die Weltpolitik und seine politischen Vertreter leider täglich. Die entwickelten Länder haben aktuell mit Themen wie hoher Staatsverschuldung, hoher Arbeitslosigkeit, Flüchtlingsthematik, etc… zu kämpfen. Aber selbst die sogenannten Emerging Markets leiden unter deutlich niedrigeren Wachstumsraten. Das beste Beispiel dafür findet man in China…

Niedriges Wachstum führt allgemein zu niedrigeren Unternehmensgewinnen und damit zu niedrigen Bewertungen der Unternehmen, was sich wiederum direkt in einer niedrigeren, durchschnittlichen Performance der Aktien für die nächsten Jahre widerspiegeln kann. Dieses fehlende Vertrauen in die Weltwirtschaft bringt in der Regel ein niedriges Zinsniveau insbesondere am langen Ende der Zinskurve mit sich. Die erwarteten Renditen von Anleihen werden daher in der Zukunft darunter leiden. Obendrein könnte auch ein rascherer Anstieg der Zinskurve zualler erst die Anleihekurse deutlich nach unten drücken. Alles in allem müssen sich Kapitalanleger, institutionelle wie private, darauf einstellen, dass ihre Portfolien zukünftig einem starken Leidensdruck ausgesetzt sein können.

Welche Lösungsansätze gibt es?

- Erste Variante ist schlicht und einfach die „Leiden“ einer Unterperformance zu ertragen. Das mag auf den ersten Blick nicht so dramatisch sein. Aber denken Sie nur an die gesamte Altersversorgung. Neben all den privaten Vorsorgen sind auch entwickelte Pensionssysteme von Ländern, wie zB USA, Großbritannien und die Beneluxländer von langfristigen Renditen am Kapitalmarkt abhängig. Werden diese nicht in ausreichendem Maß erzielt, dann muss man sich auf Einschnitte einstellen. Die Menschen werden in diesem Fall einerseits länger arbeiten und andererseits mit weniger Einkommen im Alter auskommen müssen. Nicht zuletzt dadurch fehlen wiederum die zukünftigen Wachstumsraten, getrieben ua durch niedrigeren Konsum sowie höhere Ausgaben im Bereich Gesundheit und soziale Sicherheit.

- Die zweite Lösungsvariante stellt eine Diversifizierung der Portfolien dar. Neben Aktien und Anleihen sollten damit auch „Alternative Investments“ ins Auge gefasst werden. Dieses Thema gibt es seit Jahren. Entscheidend ist jedoch für jeden Anleger, dass er seine Investments insbesondere auch im Bereich „Alternativer Anlagen“ versteht, so wie er auch bisher die Anlageklassen Aktien und Anleihen verstanden hat. Nur wer den Inhalt und mögliche Entwicklungen seiner Investments versteht, kann daran langfristig Gefallen finden. Neben dem Verstehen wird auch ein klares Bekenntnis zu Transparenz und Nachhaltigkeit der Investments immer wichtiger. In die Gruppe „Alternativer Investments“ fallen auf alle Fälle Instrumente wie Hedgefunds, Immobilien, Infrastrukturanlagen, Rohstoffe.

Was sind „Real Assets“ und was ist zu beachten?

Aus meiner Sicht stellen insbesondere reale Vermögensgegenstände, sogenannten „Real Assets“, eine sehr interessante Alternative dar. Damit meine ich Vermögensgegenstände, die man anschauen und anfassen kann, wie zB Immobilien oder langfristige Infrastruktur. Diese Arten von Vermögensgegenständen erwirtschaften langfristige, stabile Cash-flows, die bei entsprechenden Sicherheiten auch zumindest einen teilweisen Inflationsschutz bringen. Die letztere Anlageklasse, Infrastruktur, bringt in der Regel noch einen weiteren positiven Aspekt für Ihr Portfolio mit sich: Nachhaltigkeit – dieses Thema wird insbesondere bei europäischen Kapitalanlegern immer wichtiger.

Anzumerken ist auf alle Fälle, dass diese Art von Investments nur zur Beimischung in Portfolios dienen kann. Wie hoch dabei die Quoten sein sollen, bleibt jedem individuell überlassen. Fanden professionelle Anleger vor 10 Jahren noch eine Immobilienquote von 5% – 10% des Gesamtportfolios als gerechtfertigt und sinnvoll, so wird diese aktuell, basierend auf den zukünftigen Ertragserwartungen in den Anlageklassen Aktien und Anleihen, von deutschen institutionellen Investoren nachweislich auf ca 20 % erhöht. Investments in Infrastruktur sind in deutschen institutionellen Portfolios aktuell mit rd 1% sehr niedrig gewichtet. Hier werden wir einen enormen Anstieg verzeichnen, der bereits begonnen hat. Ein wesentlicher Erfolgsfaktor bei dieser Art von Investments stellt die Verfügbarkeit der Assets dar.

Wo liegt unser USP?

Wir verfügen Zugang zu mittelständischen Unternehmen, die national aber auch weltweit hervorragend positioniert sind. Ihren Erfolg haben diese Unternehmen überwiegend auch Ihrer „familiären Struktur“ zu verdanken. Diesen Erfolgsfaktor wollen sie zukünftig nicht missen, aber trotzdem aus den obigen Entwicklungen profitieren. Aus diesem Grund sehen wir für unsere Kunden im Bereich „Real Assets“, die wir seit Jahren erfolgreich betreuen und die in der Regel über Vermögensgegenstände und auch eine Dealpipeline verfügen, eine ausgezeichnete Perspektive. Unsere Hauptaufgabe ist dabei, die Transformation des Erfolges unserer Kunden von der mittelständischen Realwirtschaft auf die Finanzwirtschaft. Diesen Prozess begleiten wir nachhaltig und bringen dabei unsere internationalen Partnerschaften ein.

„Real assets aim to deliver real returns“

Über den Autor, Heinz Hofstaetter – mehr als 20 Jahre internationale und generalistische Erfahrung in leitenden Managementfunktionen in den Bereichen Beratung, Banking, Finanzierung, Asset Management, Valuation und Real Assets.

- Post Categories

- Allgemein